出国留学网专题频道税务师考试辅导资料栏目,提供与税务师考试辅导资料相关的所有资讯,希望我们所做的能让您感到满意!

考友们都准备好税务师考试了吗?本文“2017年税务师考试《税法一》辅导资料:记账本位币的确定”,跟着出国留学网来了解一下吧。要相信只要自己有足够的实力,无论考什么都不会害怕!

2017年税务师考试《税法一》辅导资料:记账本位币的确定

记账本位币的确定

1.企业选定记账本位币,应当考虑的因素有:

(1)该货币主要影响商品和劳务的销售价格,通常以该货币进行商品和劳务的计价和结算;

(2)该货币主要影响商品和劳务所需人工、材料和其他费用,通常以该货币进行上述费用的计价和结算;

(3)融资活动获得的货币以及保存从经营活动中收取款项所使用的货币。

2.企业选定境外经营的记账本位币,还应当考虑的因素有:

(1)境外经营对其所从事的活动是否拥有很强的自主性――没有自主性则选择与境内企业相同的记账本位币,有自主性的则选择不同的货币作为记账本位币;

(2)境外经营活动中与企业的交易是否在境外经营活动中占有较大比重――占较大比重的,选择与境内企业相同的记账本位币,不占较大比重的则选择不同的货币作为记账本位币;

(3)境外经营活动产生的现金流量是否直接影响企业的现金流量、是否可以随时汇回――直接影响且可随时汇回的应选择与境内企业相同的记账本位币,否则则选择不同的记账本位币;

(4)境外经营活动产生的现金流量是否足以偿还其现有债务和可预期的债务――不足以偿还的,应选择与境内企业选择相同的记账本位币,否则反之。

税务师考试频道推荐阅读

要参加税务师考试的同学们,出国留学网为你整理“2017年税务师《税法二》精选考点:所得来源的确定 ”,供大家参考学习,希望广大放松心态,从容应对,正常发挥。更多资讯请关注我们网站的更新哦!

2017年税务师《税法二》精选考点:所得来源的确定

所得来源的确定

下列所得不论支付地点是否在中国境内,均为来源于中国境内的所得:

1.在中国境内任职、受雇而取得的工资、薪金所得;

2.在中国境内从事生产、经营活动而取得的生产、经营所得;

3.因任职、受雇、履约等而在中国境内提供劳务取得的所得;

4.将财产出租给承租人在中国境内使用而取得的所得;

5.转让中国境内的建筑物、土地使用权等财产或者在中国境内转让其他财产取得的所得;

6.许可各种特许权在中国境内使用而取得的所得;

7.从中国境内的公司、企业以及其他经济组织或者个人取得的利息、股息、红利所得。

税务师考试频道推荐阅读

...

考友们都准备好税务师考试了吗?本文“2017年税务师《涉税服务实务》辅导资料:账务调整的基本方法”,跟着出国留学网来了解一下吧。要相信只要自己有足够的实力,无论考什么都不会害怕!

2017年税务师《涉税服务实务》辅导资料:账务调整的基本方法

账务调整的基本方法

一、账务调整的作用

既可以防止明补暗退,又可避免重复征税,保证企业会计核算资料的真实性。

1.账务处理的调整要与现行财务会计准则相一致,要与税法的有关会计核算相一致。

2.账务处理的调整要与会计原理相符合。

3.调整错账的方法应从实际出发,简便易行。

二、账务调整的原则

账务处理的调整要与现行财务会计准则相一致,要与税法的有关会计核算相一致。

【提示】账务处理的调整要与会计原理相符合,调整错账的方法应从实际出发,简便易行。

三、账务调整的基本方法

(一)红字冲销法

先用红字冲销原错误的会计分录,再用蓝字重新编制正确的会计分录,重新登记账簿。它适用于会计科目用错及会计科目正确但核算金额错误的情况。一般情况下,在及时发现错误,没有影响后续核算的情况下多使用红字冲销法。

(二)补充登记法

通过编制转账分录,将调整金额直接入账,以更正错账。适用于漏计或错账所涉及的会计科目正确,但核算金额小于应计金额的情况。

(三)综合账务调整法

将红字冲销法与补充登记法综合运用的账务调整方法。一般适用于会计分录借贷方,有一方会计科目用错,而另一方会计科目没有错

税务师考试频道推荐阅读

温故得以知新。距离2017年税务师考试还有95天,出国留学网小编精心为您整理并发布“2017年税务师考试《税法二》要点:劳务报酬所得税额计算”相关资料,快来跟小编一起复习吧!更多资料敬请关注出国留学网税务师考试栏目哦!

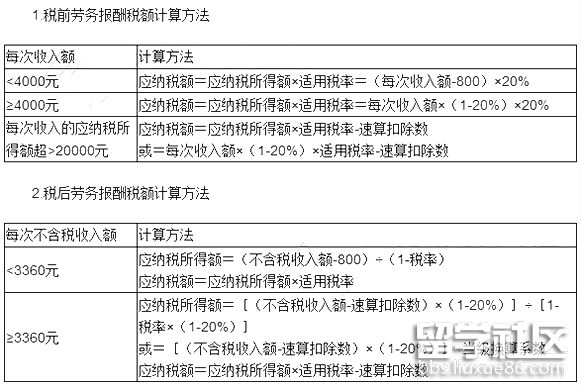

2017年税务师考试《税法二》要点:劳务报酬所得税额计算

温故得以知新。距离2017年税务师考试还有95天,出国留学网小编精心为您整理并发布“2017年税务师考试《税法二》讲义:耕地占用税”相关资料,快来跟小编一起复习吧!更多资料敬请关注出国留学网税务师考试栏目哦!

2017年税务师考试《税法二》讲义:耕地占用税

耕地占用税

第一节 概 述

一、概念:

耕地占用税是对占用耕地建房或从事其他非农业建设的单位和个人,就其实际占用的耕地面积征收的一种税,它属于对特定土地资源占用课税。

二、特点:1.兼具资源税与特定行为税的性质;

2.采用地区差别税率;

3.在占用耕地环节一次性课征;(除获准占用耕地超2年未使用加征外,在获准占用环节征收后不再征)

4.税收收入专用于耕地开发与改良。

第二节 纳税义务人

耕地占用税的纳税义务人,是占用耕地建房或从事非农业建设的单位和个人。

第三节 征税范围

耕地占用税的征税范围包括建房或从事其他非农业建设而占用的国家所有和集体所有的耕地。

注:

1.“耕地”是指种植农业作物的土地;包括菜地、园地。园地包括花圃、苗圃、茶园、果园、桑园和其他种植经济林木的土地。

2.占用鱼塘及其他农用土地建房或从事其他非农业建设,也视同占用耕地,必须依法征收耕地占用税。

3.占用已开发从事种植、养殖的滩涂、草场、水面和林地等从事非农业建设,由省、自治区和直辖市结合情况确定是否征收耕地占用税。

4.在占用之前3年内属于规定范围的耕地或农用土地,也视为耕地。

第四节 应纳税额的计算

一、计税依据:纳税人实际占用耕地面积为计税依据,以每平方米为计量单位。

二、税率:实行地区差别定额税率。

注:经济特区、经济技术开发区和经济发达、人均耕地特别少的地区,适用税额可以适当提高,但最多不得超过规定税额的50%。

三、税额的计算:应纳税额=实际占用耕地面积(平方米)×适用定额税率

第五节 税收优惠

(一) 下列情形免征耕地占用税:

1.军事设施占用耕地;

2.学校、幼儿园、养老院、医院占用耕地。

(二)减征规定:

1.铁路线路、公路线路、飞机场跑道、停机坪、港口、航道占用耕地,减按每平方米2元的税额征收耕地占用税。

2.农村居民占用耕地新建住宅,按照当地适用税额减半征收耕地占用税。

农村烈士家属、残疾军人、鳏寡孤独以及革命老根据地、少数民族聚居区和边远贫困山区生活困难的农村居民,在规定用地标准以内新建住宅缴纳耕地占用税确有困难的,经所在地乡(镇)人民政府审核,报经县级人民政府批准后,可以免征或者减征耕地占用税。

免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征...

大家做好准备迎接考试了吗?出国留学网诚意整理“2017年税务师考试《涉税服务实务》备考技巧”,只要付出了辛勤的劳动,总会有丰硕的收获!欢迎广大考生前来学习。

2017年税务师考试《涉税服务实务》备考技巧

一、要以教材为基础,比照大纲,对各个知识点要分层次学习

明确大纲中对于掌握、熟悉、了解三个层次的划分。教材是考试的唯一指定用书,也是考试命题的来源和判卷的依据,历年考试的大部分命题点都可以直接从教材找到对应的出处,因此,对于教材要通读、精读,采用“三遍读书法”:一遍通读,大致掌握;二遍精读,辅以练习;三遍重点读,重点记忆的方法。不要过分依赖于指导书,最终还是要回归教材。

二、要注意学习和掌握各税种之间的关联关系

在实际工作中,一个企业不可能只缴一种税,各税种应纳税金都产生于企业的经营活动中,如果只知道单一税种,而对其他税种不熟悉或没有掌握,将很难解决一个纳税主体的税款缴纳问题,在税务师考试中也经常以流转税和所得税结合命题,这也是《涉税服务实务》科目考试的难度所在。

三、要注意串联性、联系性学习

综合题的考核会跨越很多章节,这就要求考生在复习时要将各章节一些零散的知识点串联起来,注意纵向复习和横向复习相结合。

这里可以通过调整看书的顺序,来加强知识点之间的串联融合,比如看书的顺序既可以按照章节的顺序看,也可以按照问题为中心来罗列、总结一些知识点,参考历年考题来建立教材各章节间的横向联系,通过这些方法建立一个全面整体贯穿始末的知识体系,更好的应对综合性题目。

四、要加强练习,熟练掌握知识点

练习是使知识转化为能力的重要前提,尤其是对没有工作经验的考生来说,代理申报、审核的实务操作都是需要通过大量的习题练习来培养实际操作能力的,考试也更加注重实务操作的考核,在2016年的综合题都考查了纳税申报表的填报。此外,考生在学习过程中应加强总结与思考,逐渐锻炼运用所学知识解决实务中涉税问题的能力。

...

大家做好准备迎接考试了吗?出国留学网诚意整理“2017年税务师考试《涉税服务实务》教材考点及变化”,只要付出了辛勤的劳动,总会有丰硕的收获!欢迎广大考生前来学习。

2017年税务师考试《涉税服务实务》教材考点及变化

《涉税服务实务》教材是广大考生参加《全国税务师职业资格考试》必备的工具书。2017年度《涉税服务实务》教材修订没有做大幅度调整,只对部分内容进行了补充和整合,而且更加强调:涉税服务实务科目属于综合运用性学科,注重培养考生在涉税服务实践中解决实际问题的能力,处理各项实际业务的操作水平。

在掌握税法(Ⅰ)和税法(Ⅱ)的基础上,要求考生了解税务师行业的各项基本制度和规则,熟悉各项代理业务的具体操作程序和操作规范,熟练掌握各种税的审核内容和税额计算、账务调整,正确掌握税务咨询的技巧和方法,通过本科目的考试,使考生能够掌握税务师执业的基本知识和技能。本文将结合考试教材和考试特点进行分析,给予考生相关的学习指导和备考建议。

《涉税服务实务》是税法理论与实务操作的结合,力求将税务师应具备的基本知识和操作技能相结合,内容详实,具有较高的综合性和实务性。

值得注意的是,2017年度《涉税服务实务》教材中根据税收征管制度的改革,对于商事制度改革后税务登记的相关规定进行了适当的补充,增加了电子发票管理制度的新规定。企业涉税会计核算中增加了对于全面营改增后的增值税会计核算的要求,进一步优化了税务师事务所的服务职责,明确调整了税务师事务所的服务范围。

...税务师考试辅导资料推荐访问